令和2年4月1日以後の相続や、同日以後に作成する遺言から利用できるのが「配偶者居住権」の制度です。活用法や注意点を改めて確認しましょう。

配偶者居住権 導入の背景

夫の遺産の相続時、従来は法定相続分との兼ね合いから、妻が自宅を相続できない、あるいは自宅を相続した場合に預貯金などの金融資産を十分に相続できず、老後資金が不足する、といった問題がありました。新制度では自宅の権利を、妻が死ぬまで自宅を使い続けられる権利である配偶者居住権(建物の利用権)とそれに基づく敷地利用権、建物と土地の所有権(処分できる権利)に分け、配偶者居住権と敷地利用権を妻が、建物と土地の所有権を子などが相続できます。

計算例

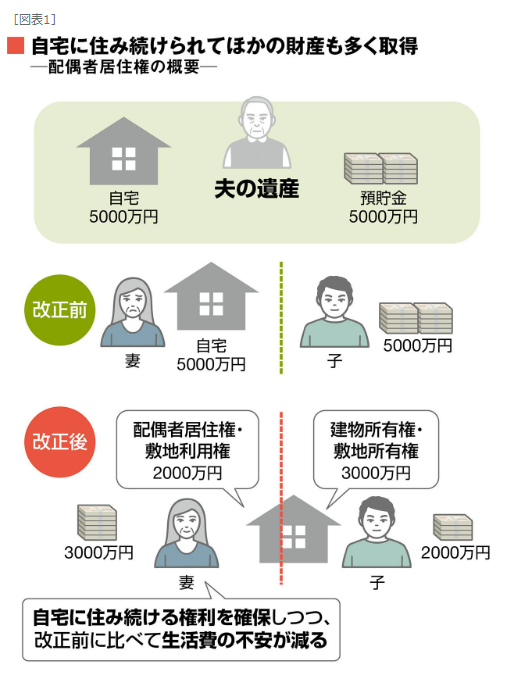

相続人が妻と子1人で、夫の遺産1億円(自宅5000万円+預貯金5000万円)を法定相続分で半々に分けるケースを考えてみましょう(図表1)。妻が自宅を相続する場合、金融資産は1円も相続できません。しかし、配偶者居住権+敷地利用権を設定し、その合計価値が2000万円なら、差額の3000万円分は預貯金も相続できます。なお、自宅全体の価値は配偶者居住権を設定してもしなくても変わりません。相続税の計算上、建物は固定資産税評価額、土地は路線価方式または倍率方式で評価します。

要件など

子が相続する所有権の価値は、妻の平均余命などにより決まります。子が配偶者居住権(以下、敷地利用権も含む)のない完全な所有権を手にできるのは妻の死後なので、夫死亡時の妻の平均余命から推測し、所有権の価値を算出します。自宅全体の価値から、算出した所有権の価値を差し引いた残りが、配偶者居住権の価値となります。生前から建物の一部を店舗や貸家などに使っていた場合、配偶者居住権にはそれらを使う権利も含まれます。

配偶者居住権の存続期間は原則、妻が死ぬまでですが、それより短く設定しても構いません。住める期間が平均余命より短くなれば、配偶者居住権の価値が低くなり、妻はその分ほかの財産を多く手にできます。

夫の死亡時に夫婦が同居している必要はありません。夫が老人ホームに入居中など妻と別居していた場合も適用できます。ただし、建物の名義に夫婦以外の人(子など)が入っている場合は適用できません。その場合は生前に持ち分の売買や贈与を行い、共有状態を解消しておく必要があります。

配偶者居住権は夫が遺言に書くか、相続人同士の遺産分割協議で設定できます。注意すべき点は、遺言には「遺贈する」と書き、「相続させる」とは書かないこと。妻が配偶者居住権を取得したくないとき、遺贈なら配偶者居住権だけを放棄できます。しかし相続の場合は、配偶者居住権だけの放棄はできず、ほかの遺産も含めて相続するか、相続そのものを放棄するかしか選べない可能性があるからです。

また所有権が売却されても妻が住み続けられるように、配偶者居住権は登記しておくべきです。登記の手続きが円滑に進むよう、遺言には遺言執行者も指定しておきましょう。

相続税の節税メリットがある

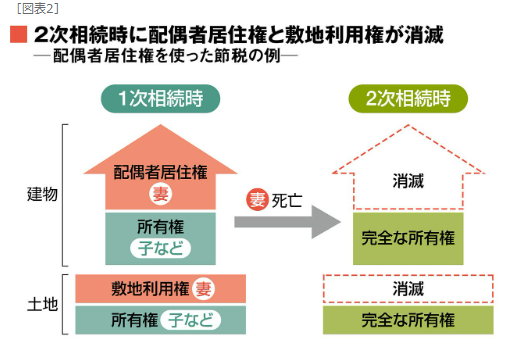

配偶者居住権には、相続税の節税に使えるメリットがあります。妻が亡くなるか期間が満了すれば、配偶者居住権は消え、子は自宅を自由に使えるようになりますが、その利益に相続税や贈与税は課されません。妻の権利が消えただけで、子が相続や贈与を受けたわけではないからです。

図表1のケースでいえば、配偶者居住権+敷地利用権2000万円部分には配偶者の税額軽減の特例が使え、その枠内なら妻に相続税の負担は生じません。一方、子が相続する所有権の3000万円部分は相続税の対象になりますが、子が両親と同居していたなら敷地所有権には小規模宅地等の特例が使え、一定面積まで評価額が8割引きになります。つまり子は、父の相続時に少ない相続税を払うだけで(母の相続時には相続税を払うことなく)自宅全体を手に入れられるのです。

ただし、妻の生前や期間の満了前に、配偶者居住権の放棄などによって権利を消滅させ、子が妻にその価値分の金銭を支払わない場合、子に贈与税が課されるので気をつけましょう。

争族対策として使う手も

配偶者居住権を利用して、相続トラブルを回避する手段もあります。

長男が両親と同居し、介護を担っていたとします。夫が妻に配偶者居住権を、長男に所有権を残す内容の遺言を作って相続させれば、妻死亡時に配偶者居住権は消えます。消えた配偶者居住権は、妻の相続時に長男の特別受益として遺産に足し戻す必要がなく、長男はほかのきょうだいより配偶者居住権の分だけ多く財産をもらえます。

再婚した夫婦に子がいない場合、夫が妻に配偶者居住権を、前妻との子や自分のきょうだいに所有権を残すと遺言に書けば、最終的に妻の血縁ではなく自分の血縁に自宅を残せます。次の相続で自宅を相続する人を、実質的に決めておける効果があります。

配偶者居住権のデメリット

ただし、配偶者居住権は妻にとって安心できる制度とはいいがたいです。自宅そのものを相続した場合に比べ、妻の状況変化への柔軟な対応が難しいからです。

配偶者居住権は譲渡できません。例えば、介護が必要になった妻が老人ホームに入居する場合、配偶者居住権を売却して資金を捻出することはできません(配偶者居住権を放棄し、子からその価値分の金銭を受け取ることは可能)。賃貸には出せますが、所有権を持つ子の承諾がいります。自宅の増改築にも子の承諾が必要で、どちらが費用を負担するかという問題が残ります。

また配偶者居住権の価値は、夫が死亡した時点の妻の年齢で決まります。それは夫の遺言作成時にはわかりません。夫が早く死亡し、配偶者居住権の価値が想定より高くなれば、子の遺留分(最低限の遺産取得分)を侵害し、子から金銭を請求されるおそれがあります。つまり子が法定相続分や遺留分を主張するような紛争性の高い相続では、配偶者居住権を使いにくいです。

配偶者居住権を活用するかどうかは、家庭の事情も熟慮したうえで判断したほうが賢明です。