老後資金用に多少のたくわえはありますが、他の財産は自宅くらいです。

何か相続税の負担が軽くなる特例はありますか?

相続税が軽減される2大特例

総務省の家計調査で2人以上の世帯のデータを見ると、

30歳以上の全世代で保有資産の半分以上を不動産、つまり「自宅」が占めています。

このような家庭にも一律に相続税の負担を求めると、様々な問題が生じます。

自宅の名義が配偶者のどちらか一方でも、実質的には夫婦が協力し合い築いた財産です。

亡くなった方が一人暮らしでない限り、自宅には家族が住み続けるのが一般的です。

相続税は死後10か月以内に現金一括払いだからこそ、

残された配偶者や自宅に住み続ける親族には何らかの配慮が必要になります。

そのため、相続税には2つの大きな特例があります。

「配偶者の税額軽減」と「小規模宅地等の特例」です。

配偶者の税額軽減とは

「配偶者の税額軽減」は、亡くなった方の戸籍上の配偶者が相続した財産が

1億6,000万円か法定相続分のどちらか多い金額までなら相続税がかからない特例です。

夫の遺産の総額が1億6,000万円以下なら、全財産を妻が相続しても相続税はかかりません。

小規模宅地等の特例とは

「小規模宅地等の特例」は、亡くなった方の自宅用または事業用だった土地の評価額を

8割引または5割引にできる特例です。

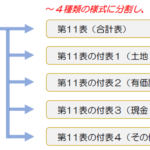

土地の用途に応じて4種類ありますが、「自宅の敷地」の評価額を

上限330㎡まで8割引にできるものが一番よく使われています。

自宅の敷地が5,000万円なら、8割引の1,000万円で相続税を計算できます。

特例の適用を受けられる人は

ただしこれは「要件を満たす親族」が相続した場合に限られます。

「配偶者」が相続するなら、無条件で適用できますが、

「同居親族」が相続する場合、申告期限までその家に住み続ける必要があります。

残された家族の住まいを守るのが、特例の趣旨だからです。

同居かどうかは住民票だけではなく

普段の生活状況や他に生活の拠点となる建物があるかなどの具体的な事実を見て判断します。

嫁いだ娘が親の介護のために一時的に実家に戻って寝泊りしても、

同居扱いにはなりません。

一方、親と同居していた息子が転勤で別居となっても、

息子は単身赴任で息子の妻子が親と同居し続けているなら息子も同居扱いになります。

配偶者や同居親族がおらず「一定の別居親族」が相続するなら、

相続した家に戻って住み始める必要はないものの、

申告期限までは売らずに持ち続けなければなりません。

申告期限前に買い手が現れた場合、

売買契約は結べますが、物件の引渡しは申告期限後まで待たないと特例を適用できなくなります。

2大特例を使うには相続税申告が必要

これらの2大特例は自動的には適用されず、

相続税の申告書を税務署に提出する必要があります。

また、遺産分割協議がまとまっていない状態では適用を受けられませんので、

相続税の軽減という観点からも、もめない相続を心掛けましょう。

遺産分割協議がまとまらない、

申告書の提出が申告期限に間に合わない、などの事情があったとしても、

申告書に所定の書類を添付しておけば、申告期限の3年後までは特例の適用を受けられます。

小規模宅地等の特例は、他にも細かな要件があり判断基準が複雑です。

不安のある方は早めに専門家に相談しましょう。