一定の贈与は相続税の課税対象

贈与税には

「暦年課税」と「相続時精算課税」という2つの計算方法があり

どちらの方法を使っても

一定の贈与は相続財産に加算し、相続税が課税し直される決まりになっています。

なぜかというと

通常、財産を相続したときには相続税が、

生前に贈与でもらったときには贈与税が課税されますが

法律上、贈与税はあくまで相続税を補うための税で

メインは相続税だと考えられているからです。

改正の内容

今年からの改正で、相続税の対象になる贈与の範囲が変わりました。

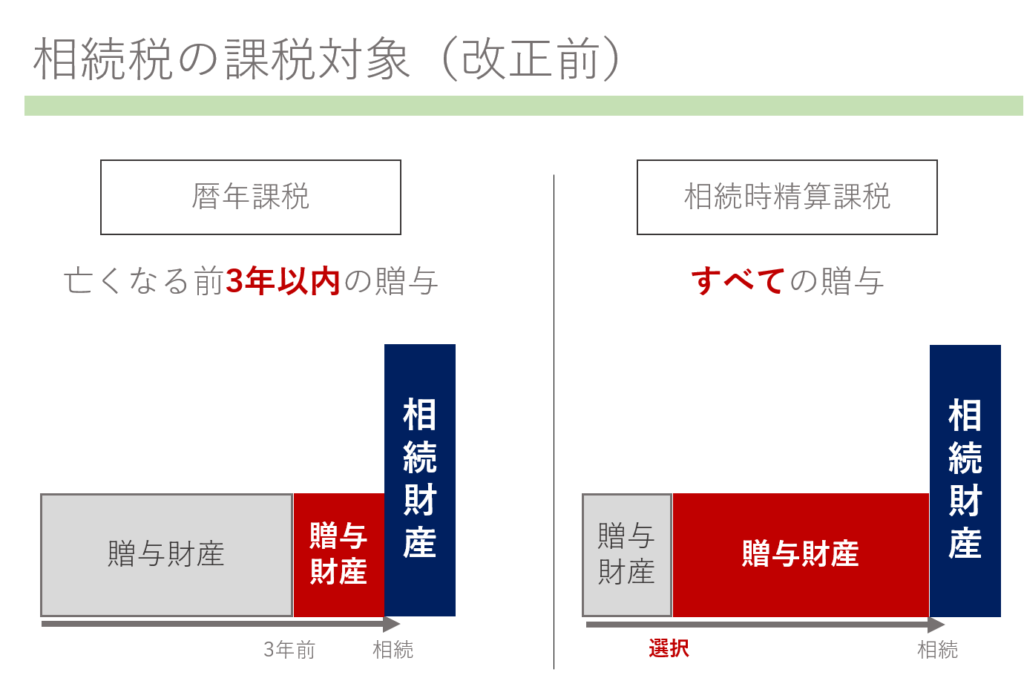

改正前は

・「暦年課税」を使った場合は、亡くなる前3年以内の贈与

・「相続時精算課税」を選んだ場合はすべての贈与

が相続税の対象でした。

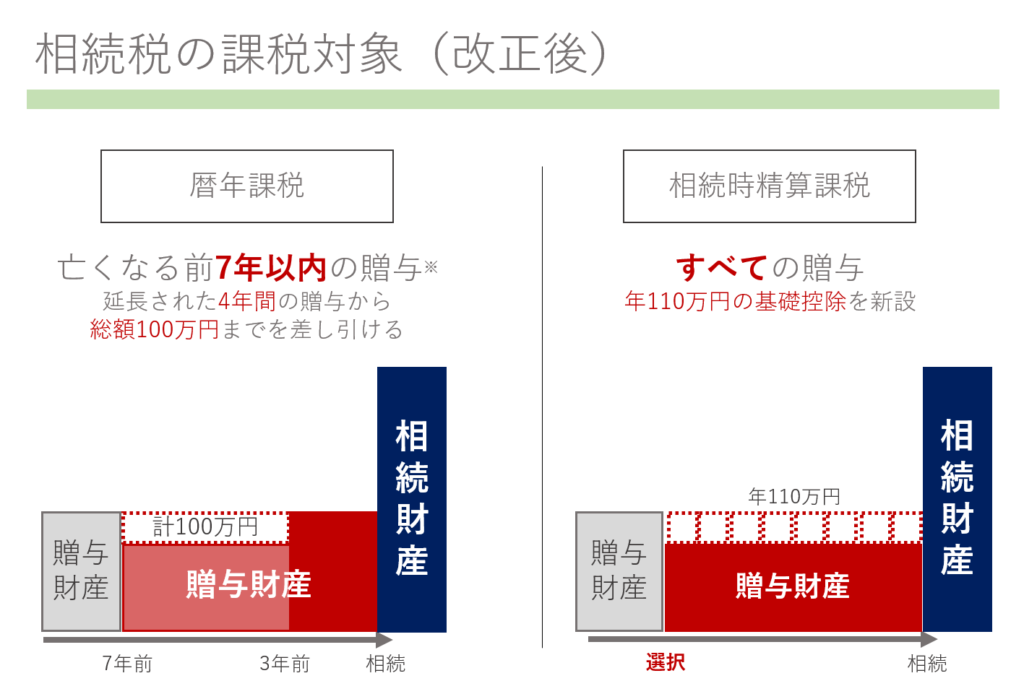

これが今年から

・「暦年課税」を使った場合の加算年数が、3年から7年に延長

(ただし、延長された4年分から総額100万円までを差し引ける)

・「相続時精算課税」での贈与に、年110万円の基礎控除が新設

されました。

暦年・精算課税、どちらを選ぶか

つまり

暦年課税は相続税の対象が増え(年数が長くなった)

逆に、相続時精算課税は相続税の対象が減った(年110万円の非課税枠ができた)

ことになり

しかも

暦年課税の贈与は、7年以内なら年110万円以下の贈与も加算する必要があるのに

相続時精算課税での贈与は、年110万円以下の部分は一切加算する必要がなくなり

今後は、相続税への影響を慎重に考えながら

贈与税でどちらを選んだらいいかを、検討しなければならなくなっています。

暦年課税と相続時精算課税のどちらよいかは

相続までの年数、財産額の多寡、間柄、財産の種類などによりますが

一般的には

・贈与者の余命が長い、健康状態がよい

・富裕層

・相続人以外への贈与

・キャッシュの贈与

などの場合は「暦年課税」が

・贈与者が高齢

・富裕層以外

・値上がりする財産、収益を生む財産、現物財産の購入資金の贈与

・争続対策

などの場合は「相続時精算課税」の選択が効果的です。

実際にはさまざまな仮定をした上で

個別にシミュレーションすることになるでしょう。