令和5年分 相続税申告の手引き・ひな形公表

今月、国税庁のHPに、令和5年分用の相続税申告の手引きとひな形が公表されました。

令和5年中(1月1日~12月31日)に亡くなった方の相続税申告は、こちらを使って申告してください。

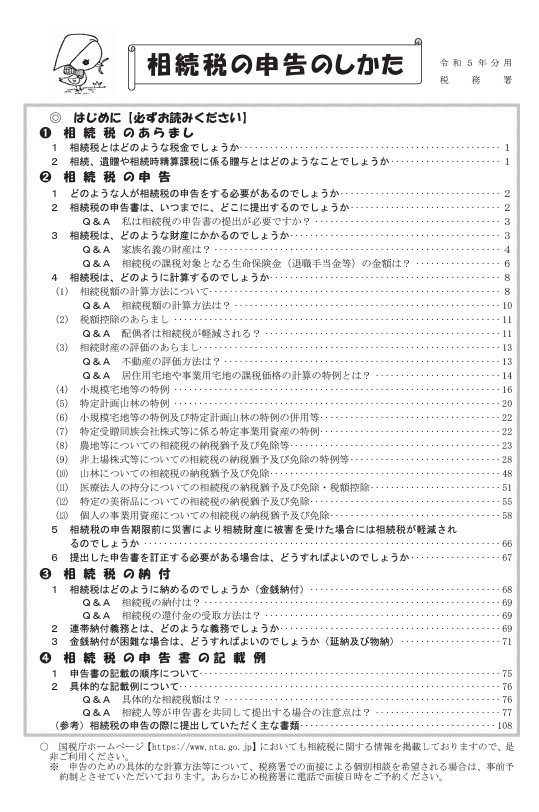

●手引き:「相続税の申告のしかた(令和5年分用)」

自分に関係のある表だけを使えばOK

ひな形は、第1表から第15表までありますが、すべてを使う必要はありません。

自分の申告に関係のあるものだけを、ピックアップして使いましょう。

一般的には、以下を使うことが多いです。

第1表:相続税の申告書(課税価格の合計額や各人の納付税額を計算)★

第2表:相続税の総額の計算書(相続税の総額を計算)★

第4表:相続税額の加算金額の計算書(孫など2割加算対象者がいる場合)

第4表の2:暦年課税分の贈与税額控除額の計算書(暦年課税で贈与を受けた相続人などが贈与税を払っていた場合)

第5表:配偶者の税額軽減の計算書(配偶者の税額軽減の適用を受ける場合)

第6表:未成年者控除額・障害者控除額の計算書(未成年者控除や障害者控除の適用を受ける場合)

第9表:生命保険金などの明細書(死亡保険金を受け取った場合)

第11表:相続税がかかる財産の明細書(相続税がかかる財産の明細一覧)★

第11・11の2表の付表1:小規模宅地などについての課税価格の計算明細書(小規模宅地等の特例の適用を受ける場合)

第13表:債務及び葬式費用の明細書(相続人や包括受遺者が負担した債務や葬式費用がある場合)

第14表:純資産価額に加算される暦年課税分の贈与財産価額(略)の明細書(相続開始前3年以内に暦年課税で贈与を受けた相続人などがいる場合)

第15表:相続財産の種類別価額表(相続した財産の種類別一覧)★

★印は必ず作成します。

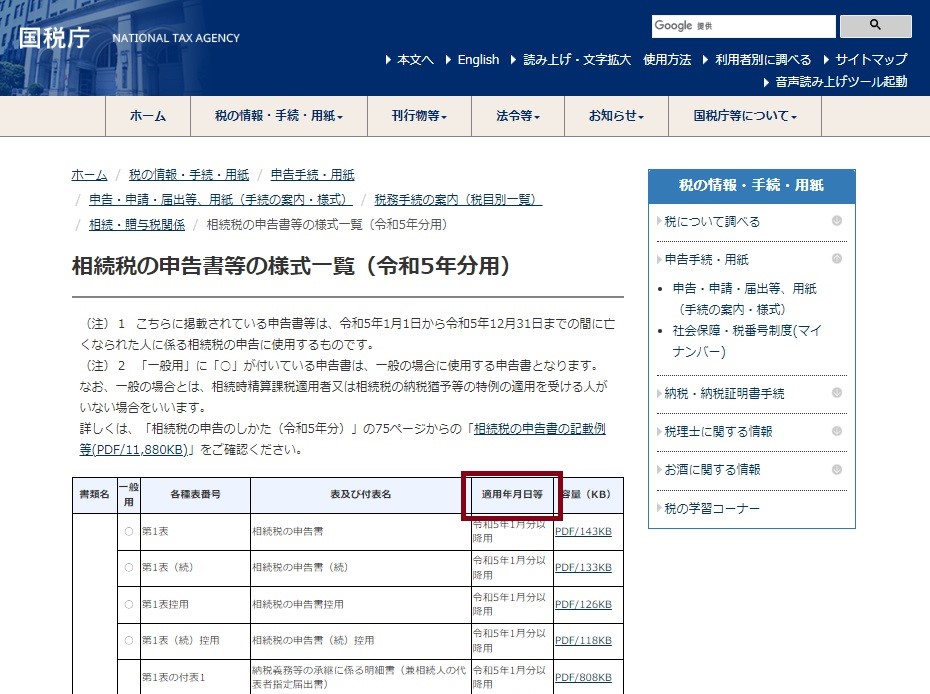

適用年月日に注意

ひな形の様式一覧を上から見ていくと、「適用年月日」がそれぞれ違うことに気づくと思います。

たとえば、必ず作成する上記★印の表は

第1表、第2表→「令和5年1月分以降用」

第11表、第15表→「令和2年4月分以降用」

と書かれており、他の表も

「令和●年●月分以降用」「平成●年●月分以降用」「令和●年分以降用」などさまざまです。

表によって違う理由は

法律が変わる都度、影響のある表「だけ」が新しく変更されるから

(つまり、影響のない表はそのまま)なので

実際に申告するときは、必ず「亡くなった年」に対応している表を使うようにしてください。

※ 令和4年以前に亡くなった方のひな形は、こちらから確認できます。

なお、『自分でできる相続税申告』第5章は、令和4年12月に亡くなった方の申告例です。

第1表、第2表、第4表、第6表は、令和5年分からひな形が変更されています。

そのため、令和5年中(1月1日~12月31日)に亡くなった方の申告をされる方は

国税庁HPの「相続税の申告のしかた(令和5年分用)」も参考にしていただけたらと思います。